Sulzer spaltet Division APS ab und bringt sie an die Börse

Der Industriekonzern Sulzer bringt seine Sparte Applicator Systems (APS) als eigenständiges Unternehmen an die Börse. Die Abspaltung erfolgt über einen Aktiensplit - für jeden Sulzer-Anteil erhält der Aktionär eine APS-Aktie.

Nach der Zustimmung durch eine ausserordentliche Generalversammlung Ende des dritten oder zu Beginn des vierten Quartals 2021 solle APS an der Schweizer Börse kotiert werden, teilte Sulzer am Donnerstag mit. Gleichzeitig werde das Unternehmen in «Medmix» umbenannt.

Sulzer will mit dieser Reorganisation zwei fokussierte Unternehmen mit höherem Wachstumstempo bilden. Das Potential beider Firmen solle sich so besser entfalten können.

Sulzer definiert sich künftig als Spezialist für die Kontrolle von Flüssigkeiten (Flow Control) mit den Zielmärkten Wasser, Chemie, Industrie und Energie. APS gilt fortan als Hersteller von Präzisionsgeräten für die Märkte Gesundheit (Dental und Pharma), Industrie und Beauty.

Ausserdem ist für den Zeitpunkt der Kotierung eine Erhöhung des Kapitals von Medmix im Umfang von 200 bis 300 Millionen Franken geplant. Den bestehenden Sulzer-Aktionären werde dabei kein Zeichnungsrecht eingeräumt. Damit soll der Streubesitz erhöht werden. Die Mittel sollen für das künftige Wachstum von Medmix genutzt werden.

Die künftige Medmix trug im ersten Quartal 2021 knapp 15 Prozent oder 124 Millionen Franken zum Bestellungseingang von Sulzer bei. Davon entfielen 37 Prozent auf den Bereich Gesundheit, 35 Prozent auf die Industrie und 28 Prozent auf das Segment Beauty.

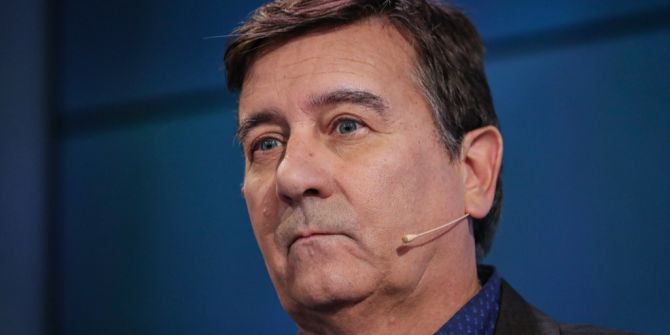

Verwaltungsratspräsident Peter Löscher zeigt sich gemäss der Mitteilung «begeistert, Medmix an die Börse zu bringen. Es ist der richtige Zeitpunkt, denn Medmix hat sich in den letzten Jahren rasant entwickelt und seine Gesundheitsplattform dürfte weiter wachsen.» Und Sulzer dürfte laut Lötscher in der Folge in der Lage sein, mehr Mittel in Richtung Wasser, Industrie und ins Servicegeschäft der Pumpen zu investieren.

Nach der Zustimmung durch eine ausserordentliche Generalversammlung soll APS, bzw. Medmix Ende des dritten oder zu Beginn des vierten Quartals 2021 an der Schweizer Börse kotiert werden. Für den Zeitpunkt der Kotierung ist zudem eine Erhöhung des Kapitals von Medmix im Umfang von 200 bis 300 Millionen Franken geplant. Den bestehenden Sulzer-Aktionären werde dabei kein Zeichnungsrecht eingeräumt.

Sulzer geht davon aus, dass die Kapitalerhöhung das organische und anorganische Wachstum finanziert, die Handelsliquidität durch einen höheren Streubesitz steigert und neue, auf das Gesundheitswesen ausgerichtete Investoren anzieht. Die Tiwel Holding von Hauptaktionär Viktor Vekselberg habe überdies trotz der Verwässerung des eigenen Anteils die Zustimmung zur Aufspaltung und zur Kapitalerhöhung signalisiert.

Attraktiv für neue Investoren dürfte unter anderem die höhere Marge von Medmix sein. Sulzer wird sich nach der Abspaltung von Medmix wieder auf die industrielle Flow Control- und Separationstechnologie konzentrieren. Für 2021 erwartet Sulzer ohne Medmix einen Umsatz von etwa 3 Milliarden Franken bei einer Gewinnarge (EBITA) von rund 9 Prozent, mit einem mittelfristigen Zielbereich von 10 bis 11 Prozent.

Medmix hingegen dürfte gemäss den Prognosen 2021 mit weltweit 1'900 Mitarbeitern bei einem Jahresumsatz von rund 450 Millionen Franken eine entsprechende Marge von 19 Prozent erreichen und im kommenden Jahr gar die Marke von 20 Prozent wieder übertreffen. Medmix ist also einiges profitabler als Sulzer. Sulzer geht davon aus, dass Medmix die positive Entwicklung fortsetzen, schneller wachsen als die Endmärkte und den Umsatzmix in Richtung Gesundheitswesen erhöhen wird. Dies werde auch die Gewinnmarge weiter verbessern.

Die Aufspaltung von Sulzer und die Kapitalerhöhung werden den Aktionären an einer ausserordentlichen Generalversammlung, die für das dritte Quartal 2021 geplant ist, zur Genehmigung vorgeschlagen. Das Verfahren zur Überprüfung der Transaktion durch die Aktionäre und die erforderliche Zwei-Drittel-Mehrheit entspricht laut Sulzer hohen Transparenz- und Corporate-Governance-Standards.

Weitere Details zu dieser Transaktion will Sulzer an einem Kapitalmarkttag am 15. Juni bekanntgeben.